いよいよ2023年10月からインボイス制度がスタートします。

登録がまだの方は、どうしたらよいか悩んでいらっしゃるのではないでしょうか。インボイス制度の概要をご説明します。

インボイス制度について2023年10月開始インボイス制度の概要をご説明します

実際にどれだけの法人、個人が適格請求書発行事業者の登録をしているのでしょうか。

令和5年1月に国税庁から発表された適格請求書発行事業者数は1,989,645件でした。

この情報を、総務省の統計データとあわせて考えますと、法人の登録率は約80%、個人の登録率は約20%と言われています。

法人の登録率はまずまずですが、個人事業主の登録が思うほど進んでいないようです。

免税事業者にとっては大きな変化になりますので、個人事業主の登録が進まないのはもっともです。

令和5年1月に国税庁から発表された適格請求書発行事業者数は1,989,645件でした。

この情報を、総務省の統計データとあわせて考えますと、法人の登録率は約80%、個人の登録率は約20%と言われています。

法人の登録率はまずまずですが、個人事業主の登録が思うほど進んでいないようです。

免税事業者にとっては大きな変化になりますので、個人事業主の登録が進まないのはもっともです。

「適格請求書保存方式」のことをいい、「適格請求書(インボイス)」の発行または保存により、消費税の仕入税額控除を受けることが可能になります。

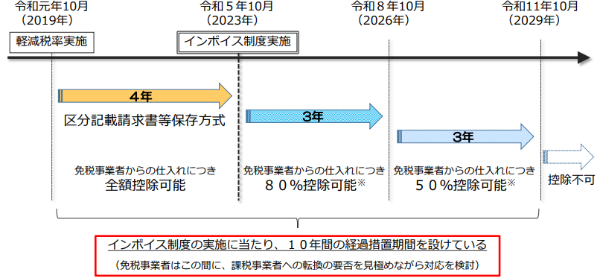

2029年9月までは、免税事業者からの仕入についても一定割合の仕入税額控除が可能ですが、その割合は段階的に引き下げられます。

つまり、仕入れる側からすると、受け取った請求書がインボイス対応かどうか、がとても重要なのです。

2029年9月までは、免税事業者からの仕入についても一定割合の仕入税額控除が可能ですが、その割合は段階的に引き下げられます。

つまり、仕入れる側からすると、受け取った請求書がインボイス対応かどうか、がとても重要なのです。

インボイスに記載すべき情報は次の通りです。

複数の書類による組み合わせ(請求書、契約書、支払通知書等)で記載事項を満しても良いことになっています。

① 書類の作成者の氏名又は名称

② 課税仕入れの相手方の氏名又は名称及び登録番号

③ 課税仕入れを行った年月日

④ 課税仕入れに係る資産又は役務の内容

⑤ 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率

⑥ 税率ごとに区分した消費税額等

複数の書類による組み合わせ(請求書、契約書、支払通知書等)で記載事項を満しても良いことになっています。

① 書類の作成者の氏名又は名称

② 課税仕入れの相手方の氏名又は名称及び登録番号

③ 課税仕入れを行った年月日

④ 課税仕入れに係る資産又は役務の内容

⑤ 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率

⑥ 税率ごとに区分した消費税額等

インボイス制度スタート(2023年10月1日)までに、「課税事業者になるか、免税事業者のままとするか」の判断をした方が良いでしょう。

すでに取引先から「登録番号を教えてください」といった案内が来ているかもしれません。

取引先としては、登録事業者か否かが大変重要になります。上記で説明した通り、登録事業者からの仕入については仕入税額控除が可能なのに対し、そうでない事業者からの仕入については、納税負担が増えてしまうからです。

すでに取引先から「登録番号を教えてください」といった案内が来ているかもしれません。

取引先としては、登録事業者か否かが大変重要になります。上記で説明した通り、登録事業者からの仕入については仕入税額控除が可能なのに対し、そうでない事業者からの仕入については、納税負担が増えてしまうからです。

インボイス登録をしますと、課税事業者に切り替わることになり、毎年、消費税の確定申告と納税が必要になります。

免税事業者が敢えてインボイス登録した場合には、税負担を軽減できる措置があります。最初の3年間については、売上に対する消費税の20%を納付すれば良い、という特例です。

免税事業者が敢えてインボイス登録した場合には、税負担を軽減できる措置があります。最初の3年間については、売上に対する消費税の20%を納付すれば良い、という特例です。

e-Taxまたは郵送にて所轄税務署へ申請書を提出します。

2023年10月1日よりインボイス登録事業者になるには、9月30日までに提出する必要があります。 https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

2023年10月1日よりインボイス登録事業者になるには、9月30日までに提出する必要があります。 https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

免税事業者から課税事業者に切り替えるのは大きな変化ですので、安易に登録する前に、どの程度の納税負担が生じるか、有利な納税方法の選択など、実態に即して試算しておく必要があります。

消費税課税事業者になりますと、各仕訳について消費税の認識(課税10%、軽減8%、免税、非課税、不課税など)する必要があり、税額計算における有利不利の判断(個別対応方式、一括比例配分方式、簡易課税、2割特例)も肝心です。

これらの計算はとても複雑ですので、ぜひご自身だけで悩まずご相談ください。

参考

国税庁発表

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

消費税課税事業者になりますと、各仕訳について消費税の認識(課税10%、軽減8%、免税、非課税、不課税など)する必要があり、税額計算における有利不利の判断(個別対応方式、一括比例配分方式、簡易課税、2割特例)も肝心です。

これらの計算はとても複雑ですので、ぜひご自身だけで悩まずご相談ください。

参考

国税庁発表

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

【著者プロフォール】葛西安寿(かさいやすひさ)|葛西安寿税理士事務所 所長税理士

青森県弘前市出身。弘前市、仙台市の税理士事務所勤務を経て税理士法人トーマツで8年間の下積みを経て2014年に開業。港区芝浦にオフィスを構える。悩める社長に寄り添い、適切なアドバイスを心掛けながら背中を押してあげることこそが、使命であると考え日々の業務に励んでいる。