出先など会社以外の場所で、お客さんと電話することはよくあるかと思います。

ある程度規模の大きい会社の場合は、法人で購入した携帯電話を従業員へ貸与することもあるかと思います。しかしながら、そこまで規模の大きくない会社の場合は、従業員個人の携帯電話を使用しているケースも多いのではないでしょうか。

このような場合の携帯電話代の精算はどのようにしたら良いのでしょうか?

参考となる考え方として「在宅勤務に係る費用負担等に関するFAQ」が国税庁から出されていますので、以下で説明していきます。

従業員個人所有の携帯電話代の精算

【原則】

通話明細書等から、業務用に使用した部分の金額を集計する。

業務用に使用した実額を集計するため、当然とはいえ、これが正しい精算金額になります。

【特例】

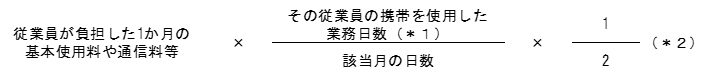

原則的な方法は、理論的には正しいものの手間がかかりすぎるため、次の算式による計算方法も認められています。

通話明細書等から、業務用に使用した部分の金額を集計する。

業務用に使用した実額を集計するため、当然とはいえ、これが正しい精算金額になります。

【特例】

原則的な方法は、理論的には正しいものの手間がかかりすぎるため、次の算式による計算方法も認められています。

(*1)国税庁のFAQは、在宅勤務という前提ですので、分子は在宅勤務日数となっています。

在宅勤務でない場合は、在宅勤務日数を、外出日数や出張日数などにするとよいかと思います。

(*2)国税庁のFAQでは、次のロジックで1/2となっています。

①1日:24時間

②平均睡眠時間:8時間

③労働時間:8時間

④睡眠時間を除いた時間に占める労働時間 → ③/(①-②)=1/2

在宅勤務でない場合は、在宅勤務日数を、外出日数や出張日数などにするとよいかと思います。

(*2)国税庁のFAQでは、次のロジックで1/2となっています。

①1日:24時間

②平均睡眠時間:8時間

③労働時間:8時間

④睡眠時間を除いた時間に占める労働時間 → ③/(①-②)=1/2

それでは以下の前提条件のもと、具体的に計算してみます。

・従業員が負担した1か月の基本使用料や通信料等:10,000円

・7月:31日

・出張した日数:10日(会社へ出勤した日は、会社の固定電話を使用)

計算10,000円×10/31×1/2=1,612円

よって、会社は従業員に対して1,612円を支給することなります。

1,612円を超えて支給した場合は、従業員に対する給与となってしまいますので注意が必要です。

なお、上記の計算式は絶対的なものではなく、もっと精緻な計算方法があればそれでも良いとされています。

・従業員が負担した1か月の基本使用料や通信料等:10,000円

・7月:31日

・出張した日数:10日(会社へ出勤した日は、会社の固定電話を使用)

計算10,000円×10/31×1/2=1,612円

よって、会社は従業員に対して1,612円を支給することなります。

1,612円を超えて支給した場合は、従業員に対する給与となってしまいますので注意が必要です。

なお、上記の計算式は絶対的なものではなく、もっと精緻な計算方法があればそれでも良いとされています。

【著者プロフォール】葛西安寿(かさいやすひさ)|葛西安寿税理士事務所 所長税理士

青森県弘前市出身。弘前市、仙台市の税理士事務所勤務を経て税理士法人トーマツで8年間の下積みを経て2014年に開業。港区芝浦にオフィスを構える。悩める社長に寄り添い、適切なアドバイスを心掛けながら背中を押してあげることこそが、使命であると考え日々の業務に励んでいる。